No post anterior ensinamos como funciona a precificação de um título que não possui pagamentos de cupom. Nesse post o objetivo é explicar como se precifica um título que possui pagamentos de cupom entre a sua emissão e o seu vencimento. Como exemplo prático, utilizaremos as Notas do Tesouro Nacional série F (NTN-F), que são títulos públicos brasileiros com taxa de juros prefixada e pagamento de cupom semestral.

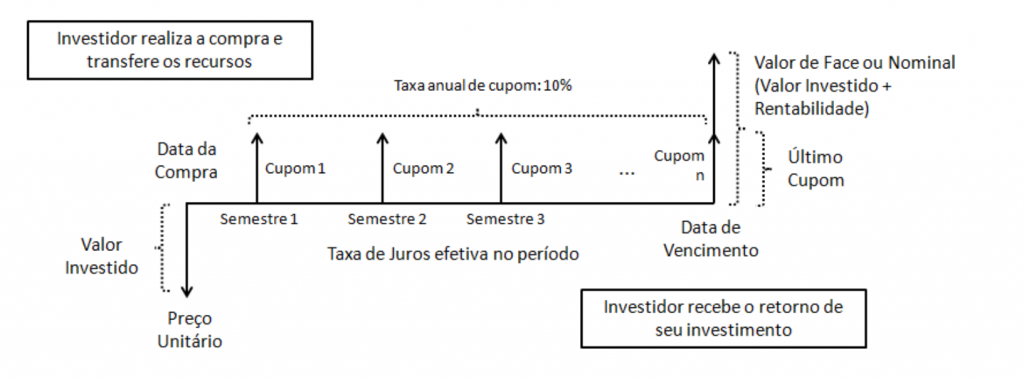

Assim como as LTNs, as NTN-Fs também tem valor de face de R$1.000 e diversas datas de vencimento para o investidor escolher. A diferença fundamental está no pagamento de cupons que ocorre semestralmente no caso das NTN-Fs. Para ilustrar, vamos utilizar uma NTN-F com características parecidas a da LTN do post anterior: vencimento em 01/01/2025 e comprada no dia 03/03/2020. No diagrama abaixo, pode-se ver o fluxo de pagamento e recebimento para a NTN-F.

No caso da NTN-F, os cupons são pagos semestralmente e a uma taxa equivalente a 10% ao ano em relação ao valor de face. Para encontrar o valor do cupom, primeiro devemos achar a taxa semestral equivalente, conforme a fórmula abaixo.

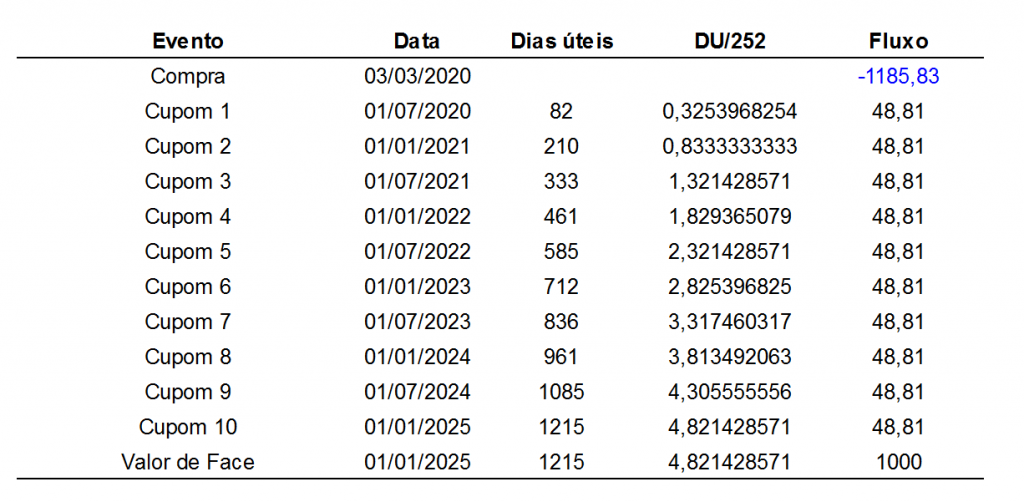

Como o valor de face é R$1.000, o cupom será de R$48,81 nas datas de pagamento. O fluxo de pagamento desse título está na tabela abaixo.

Mas qual o retorno que esse título dá ao investidor? A resposta claramente depende do preço pago pelo título. No dia 03/03/2020, o título podia ser comprado por R$1.185,83. Sabendo disso, basta fazer um cálculo da TIR com os fluxos de recebimento (caso tenha dúvida sobre como calcular a TIR, veja esse post). Fazendo os cálculos, chega-se numa TIR de 5,8% ao ano.

Por outro lado, e se o investidor quiser uma TIR de pelo menos 10% ou 15% em seu investimento, qual o preço que ele estaria disposto a pagar pelo título? Nesse caso, basta descontar o fluxo dos recebimentos pela TIR desejada para chegar no preço, conforme a fórmula abaixo.

Assim, para uma TIR de 15%, por exemplo, o investidor deveria pagar exatamente R$857,33 pelo título. Assim como as LTNs, as NTN-Fs podem apresentar volatilidade entre a data de compra e a data de vencimento, e podem desvalorizar caso as taxas de juros subam, o que pode causar prejuízos se o investidor optar por liquidar o investimento antes do vencimento. Disponibilizamos a planilha com os cálculos desse post no link https://docs.google.com/spreadsheets/d/1t-IOaW4Yia5-7FOdILqWChWsxf3dZzb5Ne4WLkLdfH8/edit?usp=sharing e mais informações podem ser vistas em http://www.tesouro.fazenda.gov.br/documents/10180/410323/NTN-F_novidades.pdf.