O custo de capital é taxa de retorno exigida pelos fornecedores de capital – credores, bondholders e acionistas – para financiar uma empresa. Colocando de outra forma, o custo de capital é custo de oportunidade dos recursos para os fornecedores de capital, ou seja, um agente só fornecerá recursos para uma empresa se o seu retorno se igualar ou exceder o retorno que ele teria em um outro investimento de risco semelhante.

Tipicamente as empresas tem duas formas de levantar recursos: via dívida ou via equity (ações). Explicamos nas semanas anteriores sobre o custo de cada um desses componentes (veja aqui o post sobre o custo da dívida e aqui o post sobre custo do equity). Um ponto importante sobre o custo de capital é que podemos olhar ele tanto pela ótica da empresa consolidada quanto pela ótica de um projeto específico. Se a empresa estiver buscando dinheiro para financiar um projeto mais arriscado, tipicamente esse projeto terá um custo de capital maior do que o da companhia como um todo.

Do ponto de vista da empresa consolidada, o custo de capital é a taxa de retorno que os investidores demandam para o risco ponderado dos projetos da companhia. O jeito mais comum de estimar o custo de capital das empresas é estimar os custos marginais de cada um dos componentes de capital (conforme explicado nos artigos anteriores) e fazer uma média ponderada entre eles. A essa média ponderada que reflete o custo de capital da empresa damos o nome de WACC (Weighted Average Cost of Capital).

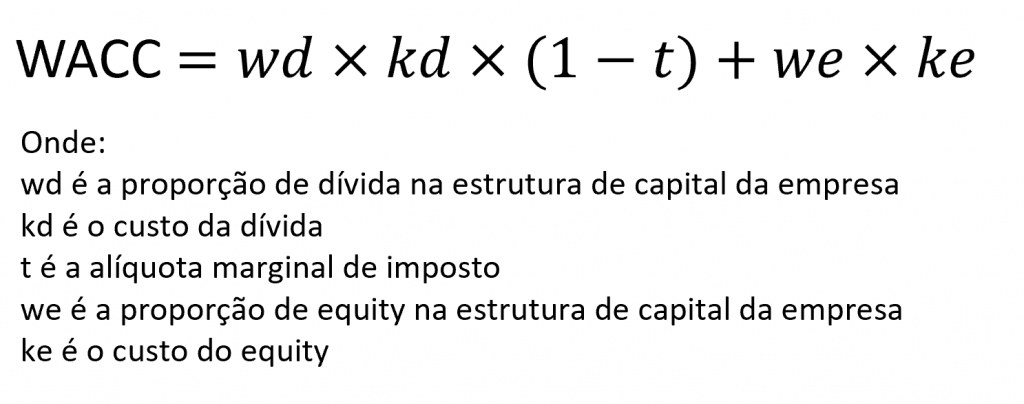

Resumidamente, podemos calcular o WACC utilizando a equação abaixo:

Como estimar os pesos corretamente?

Um desafio no cálculo do WACC é saber qual proporção correta entre dívida e equity utilizar. Na prática existem 3 maneiras mais comuns de estimar essas proporções: (1) assumir que a estrutura de capital da empresa permanecerá constante, (2) entender junto a diretoria da empresa o que eles veem como estrutura ótima de capital para o futuro e (3) estudar empresas comparáveis e assumir que a empresa terá a mesma estrutura de capital que suas peers.

Mas fique atento, o ideal é sempre utilizar os valores de mercado para a dívida e para o equity para fazer a estimação. O valor de mercado dará o custo marginal, que é a melhor aproximação do custo associado a novas emissões de dívida ou equity no futuro próximo da empresa. Por exemplo, se uma empresa tiver uma valor de mercado (das ações) de 5 bilhões de reais e mais 15 bilhões de reais em bonds a valores de mercado, então o wd será 75% (15/(15+5)) e o we será 25% (5/(15+5)). Na prática, porém, nem sempre as dívidas da companhia são negociadas e possuem um valor de mercado preciso. Nessa situação é comum utilizar o valor que está marcado no balanço da companhia como uma aproximação.

Por último, vale rever o diagrama abaixo que mostramos no artigo sobre orçamento de capital das empresas. Nele, fica claro a importância do WACC (custo marginal do capital) não apenas para os investidores, mas também para a tomada de decisão da própria empresa.