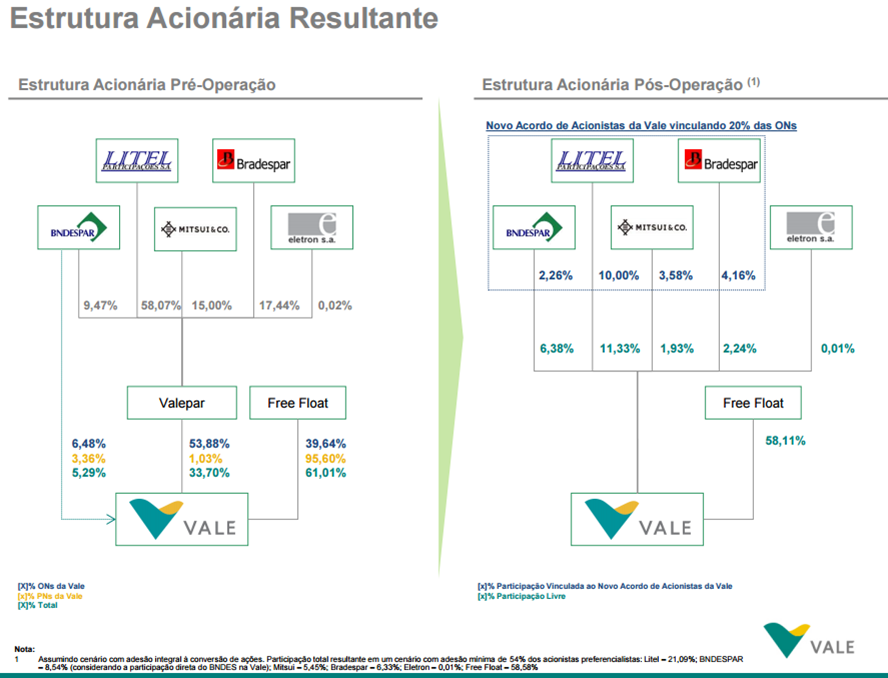

A notícia que está agitando a manhã desta segunda-feira é o novo acordo de acionistas de Vale, assinado pelos membros da Valepar, sua controladora. As principais novidades do acordo são a conversão das ações da Valepar para Vale, e a migração da empresa para uma classe única de ações, Vale ON.

A incorporação da Valepar pela Vale será feita mediante o acréscimo de 10% de ações da controladora. Como estas correspondem a 30% do total de ações da Vale, a incorporação trará uma diluição de 3% para os acionistas minoritários. Por outro lado, a Vale poderá se aproveitar do benefício fiscal do ágio de R$ 3 bi da Valepar.

A migração para a classe única de ações, ou seja, a conversão das Vale5 para Vale3, será feita na média de mercado dos últimos 30 dias, não beneficiando qualquer acionista. Após a conversão, a companhia alinhará suas práticas ao Novo-Mercado, maior nível de governança da Bovespa.

O novo acordo, com duração de 3 anos, prevê ainda que os acionistas do antigo bloco de controle, que se tornarão acionistas de Vale3, manterão uma participação conjunta de 20% das ações, ficando o resto livre para venda. Institui-se, também, que conselheiros independentes terão 20% dos assentos do board e que qualquer acionista individual que ultrapasse 25% de participação será obrigado a fazer uma oferta pelo restante da empresa, o poison-pill.

A primeira vista o acordo parece bom por aumentar a governança da Vale, pela migração para o novo mercado, criação de espaço para conselheiros independentes, e a restrição da maior participação em 25%.

Por outro lado, analisando as participações finais de cada um dos controladores, fica aberta a possibilidade para os fundos de pensão retomarem o controle da empresa quando vencer este novo acordo de acionistas. A Litel, cujos principais acionistas são os fundos de pensão estatais Previ (do Banco do Brasil), Funcef (da Caixa Economica Federal) e Petros (da Petrobrás) terá 21,33% da nova empresa e o BNDESPar 8,64%. Se ambos preservarem as participações, tornar-se-ão controladores de fato, uma vez que outros acionistas estarão restritos a 25%. Seria possível minoritários se juntarem e exigirem seus direitos, mas a experiência mostra que em empresas de capital pulverizado quem dá as cartas é o maior acionista individual. Em uma empresa de grande capitalização de mercado, como a Vale, é ainda mais difícil um acionista ativista comprar uma participação relevante para contestar as decisões da gestão.

Se a intenção dos fundos de pensão for, de fato, tornarem-se acionistas minoritários e deixar o controle nas mãos do mercado, a estrutura atual permite que vendam até R$ 30 bilhões em ações após o lock-up de 6 meses. Apesar do aumento da liquidez, será um volume de venda significativo para o papel.

A conclusão é que, como sempre, parece melhor do que é.