A economia americana desacelerou em relação ao forte ritmo da primeira metade do ano, quando cresceu 2.6%. Após os dados dessa semana o JP Morgan projetou crescimento de 1.4% no 3° tri, mas não acha que a desaceleração se aprofundará. O mercado de trabalho continua firme e o consumo deve continuar contrapondo a desaceleração da indústria. A evolução nas tratativas entre os EUA e a China também melhoram as perspectivas. A inflação voltou a enfraquecer junto com a atividade, o que assegura um novo corte do FED de 0.25% essa semana, mas o banco central americano já pode sinalizar uma pausa. O BACEN, por outro lado, deve cotar a SELIC em 0.50% mais uma vez e deixar a porta aberta para novos cortes. O crescimento do crédito brasileiro continua ganhando tração estimulado pela queda nas taxas de juros apesar da redução na participação dos bancos públicos, que está sendo compensada pelos privados. A combinação é animadora para o consumo das famílias, por isso temos um investimento relevante nas varejistas Hering, Via Varejo e Marisa.

Enquanto o varejo está promissor a indústria brasileira continua patinando e o setor automotivo vem sofrendo com a Argentina. Para piorar a situação das siderúrgicas o aço na China caiu para o menor nível do ano, impossibilitando aumentos de preço no Brasil. Com os preços estáveis e os custos subindo a Usiminas divulgou um resultado fraco do 3° tri, nos fazendo revisitar a posição na empresa. O investimento em Usiminas visa capturar a diminuição da capacidade ociosa e a volta do prêmio para o aço importado. Ambos devem acontecer quando a economia acelerar. Mantendo-se o preço do aço estável enxergamos a empresa a 6.9x Ev/Ebitda, acima dos 6.5x que costuma negociar. Por outro lado se o prêmio do aço no mercado interno voltar aos 10% históricos, o múltiplo cai para 4.2x Ev/Ebitda e o investimento se torna atraente. Esse aumento do prêmio, por outro lado, pode vir pela apreciação do Real e o efeito no múltiplo seria menor. A empresa ainda pode aumentar a produção em 30%, mas o efeito-preço é mais importante do que o volume, por isso não simulamos esse upside. Como a aceleração da economia é crucial para este investimento e os dados dão sinais que está acontecendo, mantivemos as Usiminas na carteira. Se o preço do aço na China cair ainda mais, o Real apreciar ou a economia brasileira não decolar, venderemos as ações.

Brasil

O IPCA-15 de outubro divulgado pelo IBGE de 0.09% m/m foi um pouco acima dos 0.03% esperados, mas continua mostrando a fraqueza da inflação (+2.72% a/a vs 3.22% a/a em setembro).

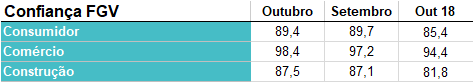

O índice de confiança do consumidor calculado pela FGV ficou estável em outubro. A componente da situação atual ficou parada em patamar baixo (77.4) enquanto a componente de expectativas cedeu 0.5 para 98.3 mas continua em nível alto. Já as sondagens do comércio e da construção avançaram no mês. A situação atual do comércio melhorou 3 pontos para 95.1 enquanto as expectativas cederam marginalmente para 101.9. Já o otimismo do setor de construção recuperou a baixa de 0.5 sofrida em setembro puxado pela melhora de 1.3 na situação atual enquanto as expectativas cairam 0.5.

O índice nacional de custo da construção (INCC), também medido pela FGV, aumentou 0.12% em outubro (vs 0.60% em setembro) puxado pelos materiais, equipamentos e serviços que subiram 0.27% no mês enquanto o custo de mão-de-obra ficou estável (vs +0.95% em setembro).

O relatório de crédito do Banco Central mostrou aceleração para 5.8% a/a no crescimento do crédito em setembro ante 5.1% a/a nos últimos três meses, puxado pelo crédito para pessoas físicas (+11.3% a/a vs +10,7% em ago) enquanto a queda no crédito para empresas diminuiu (-0.9% a/a vs -1.5% em ago). O crédito para PF foi puxado pelo cartão de crédito (+20.1% a/a) e pelo consignado (+16.1% a/a). A originação diária de crédito do sistema desacelerou marginalmente (+11.2% a/a vs +12.8% em ago), mas no 3° trimestre fechado o crédito total cresceu +2.0% tri/tri, mais que o dobro dos 0.9% do 2° tri.

Os bancos privados continuam expandindo a carteira e recuperando terreno (+14,3% a/a vs +13.6% em ago) enquanto a contração dos bancos públicos também desacelerou (-2.0% a/a vs -2.4% em ago). A participação dos bancos privados na carteira total cresceu 0.43% no mês para 51.5%.

A inadimplência total da carteira se manteve baixa e estável em 3% (> 90 dias), parada tanto para indivíduos quanto para empresas. Os spreads diminuíram 0.8% para 30.8% explicado pela redução dos juros dos empréstimos de -1% e do custo de captação de -0.2%.

Estados Unidos

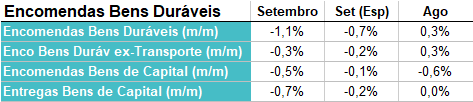

As encomendas de bens duráveis decepcionaram em setembro assim como as de bens de capital, reforçando a desaceleração da indústria americana que temos visto nos últimos meses.

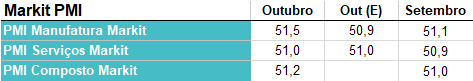

A pesquisa PMI com os gerentes de compra da indústria (manufatura), por outro lado, mostrou leve melhora em outubro. A evolução no indicador pelo segundo mês consecutivo dá esperança de reversão da tendência de queda que se arrasta desde o início de 2019. O índice do setor de serviços ficou estável.

O índice de confiança da indústria calculado pelo FED de Richmond deu um salto surpreendente sugerindo que as recentes notícias sobre o acordo EUA-China e o Brexit impactaram a confiança. Os índices de Kansas City e Dallas, por outro lado, não acompanharam o movimento.

As vendas de imóveis, que vinha reagindo à queda nas taxas de juros americana dos últimos meses, teve um setembro decepcionante tanto para imóveis novos como usados.

Os pedidos de auxílio desemprego continuaram estáveis ao redor de 210k na semana. O índice de confiança da universidade de Michigan de outubro foi revisado para 95.5 (vs 96.0 antes). Tanto a expectativa (84.2 vs 84.8 antes) quanto as condições atuais (113.2 vs 113.4 antes) foram revisados para baixo.

China

O lucro das indústrias recuou 5.3% a/a em setembro, mais que o dobro dos -2.0% de agosto. O setor continua enfrentando dificuldades decorrentes da desaceleração da economia e da guerra comercial com os EUA.

Commodities

O índice CRB subiu na semana puxado pela alta do petróleo, enquanto as commodities agrícolas e metálicas ficaram estáveis. O Real, que apreciou 3.3% na semana foi o responsável pela queda do minério e aço na moeda brasileira.