Brasil

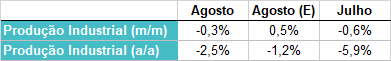

A Produção Industrial de agosto veio abaixo do esperado e negativa pelo 3° mês consecutivo, o 5° do ano. Os bens de consumo tiveram resultado positivo enquanto os bens intermediários e de capital puxaram o número para baixo. Apesar do indicador fraco, 15 sub-setores dos 26 que fazem parte da pesquisa tiveram crescimento em agosto ante 11 sub-setores em julho. O número deu um tom fraco para o PIB do terceiro trimestre.

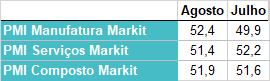

O sentimento do setor industrial, por outro lado, melhorou em agosto segundo o PMI, em linha com o índice de confiança da CNI que comentamos no comitê de 26/08. Ainda é cedo para saber se a maior confiança se tornará produção industrial.

O sentimento do setor industrial, por outro lado, melhorou em agosto segundo o PMI, em linha com o índice de confiança da CNI que comentamos no comitê de 26/08. Ainda é cedo para saber se a maior confiança se tornará produção industrial.

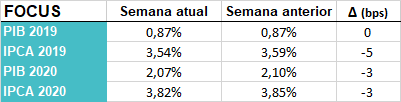

O IPCA encerrou agosto fraco como esperado (0,11% m/m) e chegou a 3,43% em relação ao ano anterior, ainda muito abaixo da meta de 4,25% do CMN. O boletim FOCUS continuou a mostrar reduções no PIB e na inflação projetados para 2019 e 20.

A FENABRAVE reportou números fracos de vendas e a ANFAVEA de produção de veículos. A queda nas exportações para a Argentina continua afetando a produção de veículos, mas as vendas para o mercado interno tiveram a primeira queda a/a em 27 meses. Após as divulgações a ANFAVEA deve rever a estimativa de crescimento da produção (9%) em 2019. A Versa já esperava crescimento de 3% para o ano.

O governo deve reduzir o orçamento do Minha Casa Minha Vida de R$ 4.6 bi em 19 para R$ 2.7 bi em 20. A notícia é ruim para as empresas que fazem o Faixa 1, 1.5 e 2 que têm subsídio do governo. A Faixa 3 do MCMV, com taxas de juros baixas oferecidas com lastro no FGTS, não está sujeita ao corte do orçamento. Para este segmento paira a dúvida da sobrevivência do FGTS.

Os desembolsos do SBPE (sistema brasileiro de poupança e empréstimo) tanto para construtores quanto para pessoas está crescendo 38% em relação a 2018. Já os desembolsos do FGTS estão em queda de 14% em função da redução do MCMV. O governo está estudando tirar o limite de R$ 1,5 milhão para o uso do FGTS para comprar um imóvel novo ou abater dívida de um financiamento vigente.

Segundo a Colliers International, mais de 30% dos escritórios de alto padrão do Rio estão vagos. Já em São Paulo o índice é 17%, menor nível em 6 anos. A absorção bruta na cidade cresceu 69% em relação ao ano anterior com destaque para as regiões da Marginal Pinheiros, Chucri Zaidan e Faria Lima. As menores vacâncias estão no Itaim Bibi (1%), JK (2%), Vila Olimpia (7%), Barra Funda e Faria Lima (9%). A Colliers projeta que a vacância em São Paulo chegará a 14% no final do ano.

Em uma conferência sobre a agenda de desenvolvimento e crescimento econômico do Brasil o presidente do Banco Central Roberto Campos Neto destacou o alto volume de depósitos compulsórios dos bancos brasileiros e disse que o Banco está estudando medidas para reduzi-lo. A redução dos compulsórios aumentaria a oferta de crédito na economia, falta estimular a demanda.

Os saques do FGTS começam na sexta 13/09. O governo espera a retirada de R$ 30 bi até o final do ano e a confederação nacional do comércio estima que R$ 13 bi serão direcionados ao consumo.

Estamos no 22° mês de melhora de ocupação nos hotéis brasileiros e o setor espera aumentar em 8-9% nas tarifas esse ano.

EUA

O índice de atividade ISM da indústria veio pior que as estimativas e abaixo de 50 (contracionista) pela primeira vez desde agosto de 2016. Todos os sub-índices vieram fracos, com destaque para as novas ordens para exportação (43.4) nos menores níveis da história (excluindo a crise de 2009).

O ISM de serviços, por outro lado, veio mais forte que o esperado (56.4 vs 54.0) e acima de julho (53.7) revertendo as fraquezas recentes do indicador. Apesar dos sub-indices de novas ordens e atividade empresarial terem subido, o sub-índice de emprego caiu para 53.1, o menor nível desde março 2017 apesar de ainda ser expansionista.

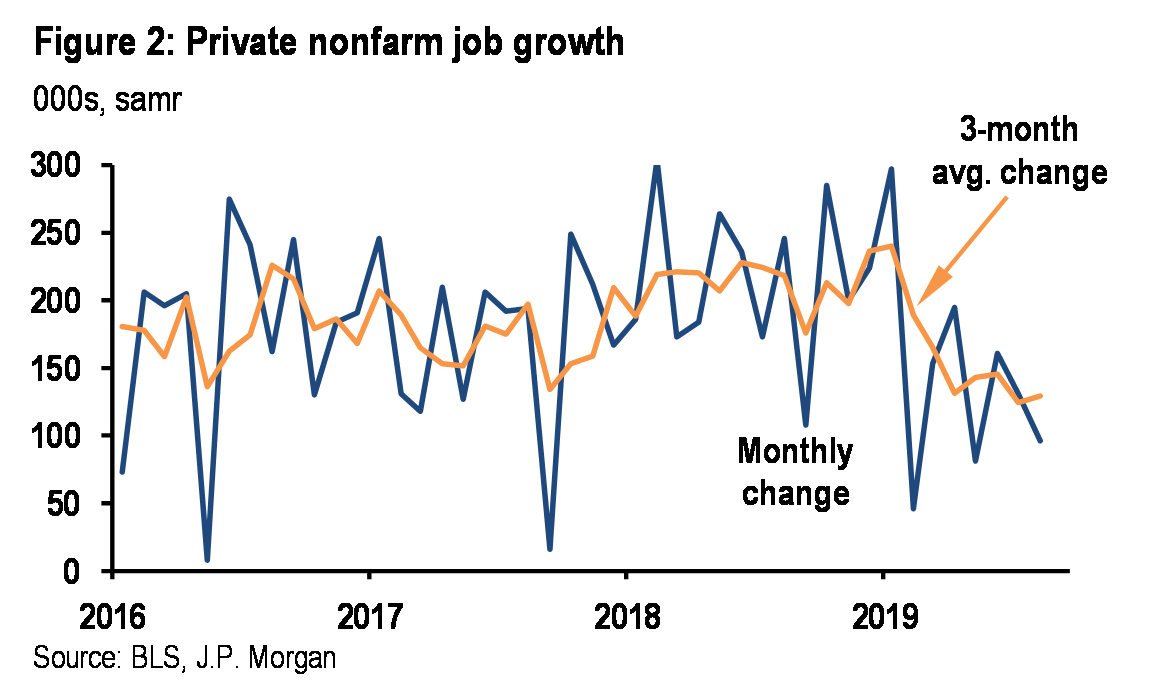

A geração de empregos em agosto decepcionou (130k vs 160k esperados) e continuou em desaceleração, ainda pior considerando os 25k empregos temporários para a realização de um censo nos EUA. Por outro lado o desemprego manteve-se estável em 3.7% apesar do aumento da força de trabalho em 0.2% para 63.2% da população. Com isso a população ocupada americana atingiu 60.9%, novo recorde desde a grande crise financeira.

China

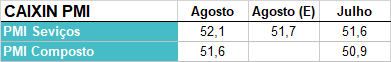

Após as fraquezas dos PMIs industriais comentadas no último Semanal, a pesquisa Caixin para serviços veio melhor que o esperado e em território expansionista, fazendo o PMI composto melhorar em relação a julho. A fraqueza da atividade chinesa concentra-se, primordialmente, na indústria.

Sob efeito da guerra comercial as exportações chinesas decresceram rápido em agosto (-1.0% vs +2.2% esp a/a) puxadas por uma queda de -16% para os EUA, enquanto as importações continuaram encolhendo no ritmo anterior (-5,6% a/a). Com a queda nas exportações o superávit comercial encolheu de USD 45 bi para USD 35 bi e deve continuar diminuindo nos próximos meses.

A China liberou compulsórios e cortou os juros. Cortou 50 bps pros bancos grandes e pequenos. Em outubro e novembro terão duas outras rodadas de 50 bps pros bancos pequenos. O impacto total é 800 bi de RMB (USD 110 bi) no primeiro corte e 100 bi de RMB (USD 14 bi) nos outros dois. Os estímulos estão mais fracos que nos últimos ciclos propositalmente para evitar riscos financeiros.

Esta semana participamos de uma conferencia telefônica com o economista do UBS para China. Os destaques foram:

O banco revisou crescimento de 2020 para 5.5% em função da última escalada da guerra comercial, com as novas tarifas do Trump e a retaliação da China, que mostraram os países endurecendo as posições. O 4°T e o 1°T serão atingidos pela desaceleração causada pela guerra comercial. A elasticidade das exportação às tarifas dos EUA tem sido muito grande. A exportação dos bens sujeitos as primeiras 250 bn de tarifas cairam 30% enquanto os sem tarifas ainda crescem 8%. Acham difícil mensurar o efeito indireto na confiança e mudança das cadeias de suprimento, que pode ter impacto por anos.

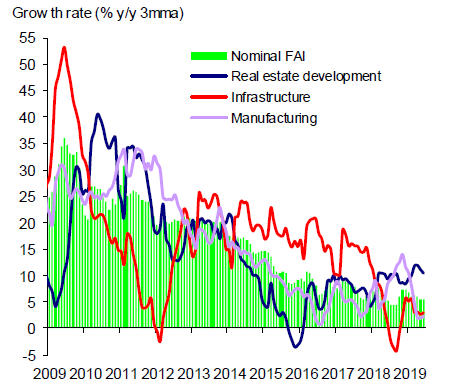

Construções residenciais estiveram fortes até hoje em função de compras fortes de terreno, mas no 4°T e próximo ano vêem uma desaceleração inevitável do setor de propriedades. Em 2019 a renovação de favelas deve declinar em 50% em relação ao ano passado, e a confiança na compra está caindo. Nos últimos ciclos de baixa o governo estimulou o setor imobiliário mas nesse ciclo será diferente. Por outro lado as construções devem continuar fortes uma vez que os construtores têm terreno e precisam construir para pegar o dinheiro de volta. Acham também que o governo deve aumentar o investimento em infra-estrutura para compensar a desaceleração. Por isso acha que a demanda por commodities para construção (minério e aço) não vão cair abruptamente. Já os investimentos em manufaturas (fábricas) devem continuar fracos em função das incertezas e desaceleração nos lucros das empresas, apesar da utilização de capacidade estar alta.

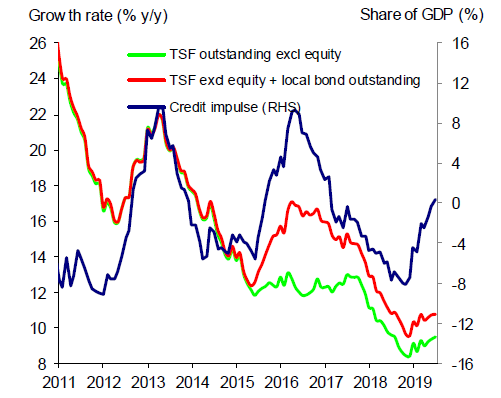

Até hoje o impulso de crédito foi o menor de todas as ultimas desacelerações da economia em função da redução do shadow-credit (crédito que não entra no balanço dos bancos) com as novas regulações. Do outro lado o governo estimulou a emissão de títulos dos governos regionais. Acham que o crédito ainda dará uma ajuda ao crescimento atual e pode ficar mais forte no ano que vem.

Por último, o PBOC vai deixar o RMB desvalorizar devagarzinho e pode chegar até 7.50, apesar de acharem que termina o ano em 7.20. A volatilidade, por outro lado, vai aumentar, mas o PBOC não vai deixar a moeda depreciar rápido por medo de estabilidade do sistema financeiro e fuga de capitais.

Commodities

O índice CRB subiu na semana puxado pelo petróleo que recuperou parte das perdas das últimas semanas após a trégua na guerra comercial. Entre as agrícolas o milho caiu forte após notícias melhores sobre o clima nas áreas plantadas nos EUA. A melhora não compensa o plantio tardio e a primavera úmida que devem comprometer a safra. Entre as metálicas o minério futuro de curto prazo continua estável ao redor dos 80 usd/ton enquanto os aços planos e longo tiveram pequena recuperação com notícias de corte de produção.

A soja brasileira continua premiada em relação à americana em função da guerra comercial. O mercado espera uma redução na demanda de soja em função da febre suína africana, porém o governo chinês está implementando medidas de apoio à produção doméstica de suínos. De acordo com a Xinua News, veículo oficial de notícias do governo chinês, o governo está introduzindo subsídios à grandes fazendas para financiar: (1) construção de estruturas de produção; (2) relocalização de fazendas; (3) prevenção de doenças e melhoria de uso de rejeitos; (4) infraestrutura de transporte de porcos e carne suína. Desde que a febre suína africana começou a espalhar na China em agosto de 2018, o governo chinês trabalhou para conter o avanço da epidemia. Com as medidas anunciadas agora o governo adota uma nova postura: recuperar o rebanho perdido. Estimamos que, levadas ao limite, essas medidas podem possibilitar a recuperação do rebanho de porcos nos próximos 12-18 meses. É positivo para a demanda internacional de grãos e pode causar uma normalização no mercado global de proteína animal com a correção nos preços de carne.