Indicadores EUA

Esta semana foi divulgado o PMI dos EUA, pesquisa das condições de negócios, que mostrou quedas nas intenções da indústria e do setor de serviços em agosto. O índice continua em território expansionista para o setor de serviços (50,9 vs 53 em julho) mas atingiu o nível contracionsita para o setor industrial (49,9 vs 50,4 em julho) corroborando a desaceleração indicada pelo ISM que mencionamos no último comitê. Na mesma direção, as ordens de bens duráveis (excluindo transporte) contraíram em julho (-0,4% vs +1,0% em junho), apesar da difícil leitura pela alta volatilidade. Os pedidos de auxílio-desemprego, por outro lado, continuam nos baixos patamares de 200k. Esta semana será divulgado o índice de confiança do consumidor, a primeira revisão do PIB do 2o tri e o PCE, medida da inflação monitorada de perto pelo FED.

As minutas do FED e as entrevistas ao longo da semana reforçaram a falta de urgência em cortar os juros, classificada como um ajuste de meio de ciclo, uma gestão de risco. Poucos membros se importaram com a inversão da curva de juros (o que costuma sinalizar recessão), mas a guerra comercial foi vista como uma incerteza persistente que tem impactado mais as economias externas do que a americana. Apesar de dois membros preferirem um corte de 50bps na última reunião, diversos outros preferiam manter a taxa constante. O comitê reconheceu o risco de desaceleração da economia, mas o cenário mais provável ainda é a continuação do crescimento americano mais forte no curto prazo e menor no final do ano.

Surpreendeu, por outro lado, o tom mais dovish (baixista para a taxa de juros) no discurso do Powell (presidente do FED) no Jackson Hole. Powell elevou os riscos de desaceleração da economia americana para “significativos”, e mencionou novas evidências da desaceleração global. Falou ainda que não tem um guia de política monetária para guerras comerciais, e vai continuar monitorando de perto os efeitos para o mundo e para os EUA.

Toda a cautela do FED foi ofuscada pela guerra entre o Trump e a China, que anunciou uma retaliação branda para a última rodada de tarifas americanas, respondida pelo presidente americano com um novo aumento de tarifas da mesma magnitude. Apesar das últimas notícias darem conta que a negociação entre os dois países continua, a incerteza aumentou. A volatilidade do S&P medida pelo VIX aumentou, mas ainda não indicam uma crise profunda. Após 2 anos de guerra, as consequências limitadas para a economia americana parece diminuir o impacto negativo das notícias para o S&P.

As moedas, por outro lado, continuam reagindo à guerra comercial, com o Reminbi (moeda chinesa) depreciado aceleradamente após a nova rodada de ameaças. De segunda passada até hoje o Reminbi depreciou -1,5%, arrastando as moedas dos emergentes exportadores como o Brasil. A moeda é o melhor instrumento de combate para o governo chinês, o que levou o governo americano a classificar a China como manipuladora da moeda. O rótulo não tem consequências práticas.

Indicadores União Européia

A Alemanha também divulgou a pesquisa PMI para indústria e serviços. As condições da indústria continuam ruins (43,0) porém estáveis, enquanto a situação do setor de serviços continua boa (54,4) e melhor que o esperado (54,0). O índice de confiança divulgado pelo instituto IFO, por outro lado, mergulhou para o menor nível desde 2012 (94,3), puxado pelo índice de expectativas no menor nível dos últimos 10 anos.

O país está a beira de uma recessão porém como possui superávit fiscal recorrente, um dos menores endividamentos públicos da Europa e taxas de juros negativas até títulos longos, a Alemanha tem situação privilegiada e pode fazer extenso programa de estímulo fiscal.

Indicadores Brasil

Na semana foi divulgada a confiança do empresário CNI que subiu 2 pontos para 59,4 , voltando a expandir após a queda do início do ano mas ainda bem abaixo das máximas de janeiro (64,7). O índice melhorou tanto para as condições atuais, que saíram da zona pessimista (47,0) em julho para a otimista em agosto (51,1), quanto para as expectativas (de 62,1 para 63,6).

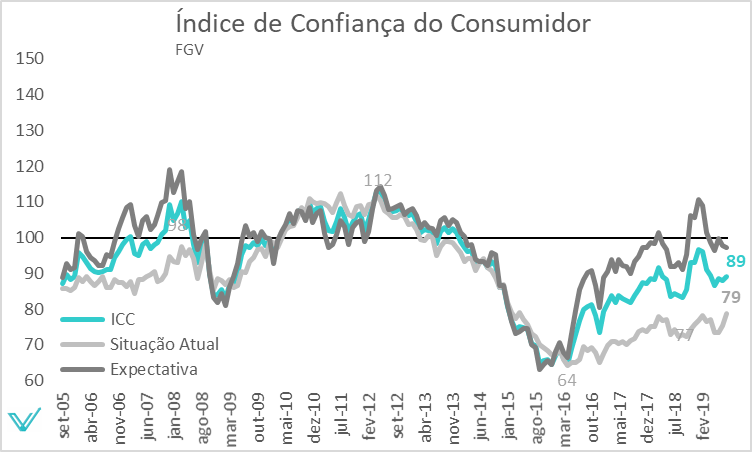

A confiança do consumidor da FGV subiu 1,1 ponto para 89,2, ainda muito abaixo dos 96,6 de janeiro mas em trajetória de recuperação. A alta veio da situação atual que melhorou 3,4 pontos para 78,7, enquanto as expectativas caíram 0,5 ponto mas continuam altas em 97,2.

Na mesma direção veio a confiança do comércio da FGV que subiu 3,2 pontos para 98,7 também impulsionada pelas condições atuais, que melhorou 7,1 pontos (de 88,6 para 95,7) enquanto as expectativas recuaram 0,8 ponto mas continuam em território otimista (>100) com 101,8 pontos.

Inflação de 2019 esperada pelo FOCUS recuou mais uma vez (de 3,71% para 3,65%) e dessa vez a de 2020 também caiu (de 3,90% para 3,85%). O PIB esperado reverteu a melhora e voltou para os números da semana anterior (0,80% para 2019 e 2,10% para 2020). A expectativa para a SELIC continuou em 5% para 2019 e caiu para 5,25% (de 5,5%) em 2020.

O ministério do trabalho divulgou a geração de 44k vagas de trabalho em julho (CAGED), ligeiramente abaixo dos 45k esperados. O número foi 7% menor que o mesmo mês de 2018 porém foram geradas 448k vagas nos últimos 12 meses, 251k a mais que no mesmo período do ano passado. Apesar do número atual estar abaixo do auge de 489k alcançado nos 12 meses terminados em fevereiro, a geração de emprego continua significativamente mais forte que em 2018.

Do setor imobiliário foi divulgado o índice FIPE-Zap para o setor comercial. O índice de locação, em recuperação desde 2016, está quase-positivo após 5 anos negativos. O preço de venda, por outro lado, continua negativo ao redor de -3%. Este índice é calculado para salas comercias com menos de 200 m2, servido como um indicador para a situação do pequeno empresário.

Na terça-feira a Caixa Econômica Federal anunciou uma nova modalidade de financiamento imobiliário em IPCA (+2,95% a +4,95%) para imóveis de R$ 300 mil a R$ 1 milhão. Nesta modalidade as parcelas iniciais são 30% a 50% menores que no modelo anterior atrelado à TR (taxa referencial), aumentando a acessibilidade a imóveis desta faixa. O Minha Casa Minha Vida já financiava imóveis a TR+5% e tinha subsídios, por isso o programa atinge principalmente imóveis e famílias de média-renda. Como o setor de construção é um dos motores da economia, vimos essa medida com grande otimismo apesar da modalidade trazer o risco de surto inflacionário para as parcelas dos imóveis. Os bancos privados indicaram que também vão ofertar esta nova forma de financiamento imobiliário.

Os economistas da Bradesco Corretora esperam que o Tesouro levante até R$ 500bi em privatizações até 2022. Esperam SELIC média de 6% até 2022 e acha que estímulo monetário vai atingir a economia no meio de 2020.

Foi divulgado déficit de -R$9bi na conta-corrente brasileira em julho. O número mais fraco que o esperado (-R$6bi) foi causado principalmente pela balança comercial mais fraca enquanto o investimento estrangeiro direto de R$7,6 bi superou as expectativas.

Na quinta-feira será divulgado o PIB brasileiro do 2º trimestre, para o qual espera-se um pequeno avanço (+0,2%).

Indicadores China

Não foram divulgados dados relevantes essa semana porém sexta-feira sairá os PMIs industrial e de serviços, que podem impactar os mercados.

Commodities

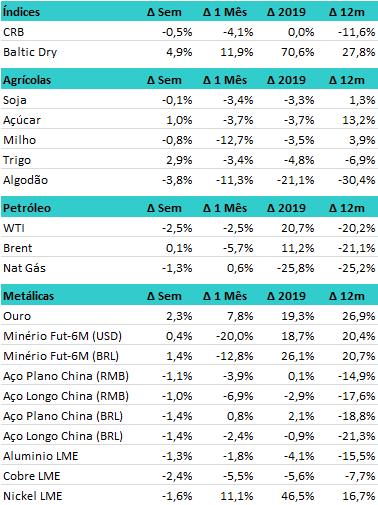

As commodities, de forma geral, ficaram estáveis na semana ou corrigiram ligeiras altas da semana passada, com exceção do ouro que continuou em alta acompanhando a aversão a risco dos mercados. O minério de ferro parece ter encontrado um suporte após a forte queda do início do mês.

Empresas da Carteira

BrProperties

A BrProperties emitiu R$ 500 milhões em CRI a 105% do CDI com vencimento em 6 anos, valor significativamente abaixo da taxa média de 9,5% da sua dívida. Esse CRI será usado para pré-pagar a dívida do Passeio Corporate a IGPM+7%. Estimamos uma economia antes de impostos de ~R$ 25mi por ano. Se a empresa trocasse toda a sua dívida para 105% do CDI, economizaria ~R$ 60 mi por ano antes de imposto. Ainda há ganhos significativos para serem capturados na gestão do passivo da empresa.

Siderúrgicas

Baosteel, maior produtora de aço da China e segunda maior do mundo, disse em uma conferência com analisas dia 23 que espera preços ligeiramente melhores do aço plano na segunda metade do ano em função de paradas de manutenção, apesar de não ver melhoras nos fundamentos do setor. Esperam que lucratividade do aço longo continue melhor que a do plano em função da demanda para o setor de construção. Os comentários não foram otimistas, mas indicam uma limitação do downside no preço do aço.

Gerdau

Gerdau anunciou aumento de preço de 7% para o mercado doméstico a partir de setembro, por outro lado todos os aumentos de preço este ano até hoje falharam. O anúncio veio junto com notícias de que siderúrgicas chinesas estão planejando reduzir produção na esteira da comemoração de 70 anos da fundação do país em outubro.

O preço do aço longo no México, por outro lado, continuou em queda nos últimos dias atingindo -19% até agora em 2019, nível mais baixo desde janeiro de 2018, em função dos aumentos de capacidade após a barreira imposta pelos EUA. O preço atual é inferior aos preços antes da implementação das barreiras. O México ainda tem isenção de tarifa nos EUA e, pela proximidade, o preço do aço mexicano costuma caminhar próximo ao americano.

Discussões sobre a Carteira

SLC

A corretora do BTG divulgou relatório revisando -27% para baixo o EBITDA de 2020 estimado para a SLC após a queda no preço do algodão, o que nos fez revisitar o case introduzido no artigo King Harvest (Has Surely Come?). O algodão flutua com a oferta e demanda e com o preço do petróleo já que as fibras sintéticas são substitutas para a matéria prima. A oferta de algodão estimada pelo USDA será +5,3% maior ano que vem, e o crescimento da demanda será menor em função da desaceleração global e da queda do petróleo, causando superávit que pressionou os preços. O algodão está em queda de -25% em relação as máximas do ano mas o preço médio em Reais está -4% menor que 2018.

A SLC deve reportar bons resultados este ano pois vendeu o algodão, que representa 40% do EBITDA, a preços próximos aos de 2018. Para 2020 modelamos queda de -4% no preço médio de todas as commodities produzidas pela SLC (em linha com o preço atual do algodão e conservador para soja e milho cujos preços médios sobem 0,8% e 11%) e consideramos metade da produção vendida ao câmbio de R$ 4,00 (hedge da empresa). Com essas premissas encontramos queda de -5,3% no EBITDA por hectare em relação a 2019. Assumindo a produtividade constante e a meta de área plantada sendo atingida, enxergamos EBTIDA de R$680 milhões para 2020, +25% acima dos R$ 544 milhões revisados pelo BTG e -8,7% abaixo dos R$ 745 estimados antes da revisão pelo banco. Ainda vemos como opcionalidades o prêmio da soja e milho exportados pelo Brasil em função da guerra comercial entre EUA e China, e menor CAPEX da empresa em resposta à queda no algodão. Com estas premissas vemos a empresa negociando a 5,6x EV/EBITDA (vs 7,5x histórico) e gerando fluxo de caixa para o acionista de 2%, que pode atingir 6% se a empresa fizer CAPEX menor. Cabe ressaltar que os ganhos da SLC não vem somente da operação, mas também da valorização das terras que são desenvolvidas e depois vendidas. Por isso vemos com bons olhos os planos da SLC de vender mais terras próprias e aumentar o arrendamento. Ainda, a posição é um hedge natural para a carteira já que o lucro da SLC aumenta com a depreciação Real. Após esta análise não encontramos motivos para mudar a posição otimista com o papel.

Suzano

Discutimos também a posição vendida à descoberto em Suzano, que contrapõe em parte as posições compradas em Vale, Gerdau e Usiminas, já que têm alto grau de dependência da China. Historicamente a celulose subiu após atingir ~500 usd/ton no mercado chinês, sinalizando que este é o custo marginal de produção para suprir a demanda global. Desta vez, entretanto, a celulose atingiu este patamar com altos níveis de estoque, o que deve manter a celulose pressionada por mais tempo. Considerando a celulose estável a 550 usd/ton e câmbio de R$ 4,10, se a Suzano vender 10,7 milhões de toneladas (98% da capacidade), gerará R$ 13,1 bi de EBITDA e estará negociando a 6,8x EV/EBITDA, abaixo dos 7,0x históricos e com geração de caixa de 8%. Se a empresa vender 9,3 mi de toneladas (85% da capacidade) gerará R$ 11,6 bi de EBTIDA e negociará a 7,7x EV/EBITDA com geração de caixa de 6%. Por último se a empresa vender 8,2 mi de toneladas (75% da capacidade) gerará R$ 10,5 bi de EBITDA e negociará a 8,5x EV/EBITDA com geração de caixa de 4%. Considerando que empresas de commodities negociam acima do múltiplo histórico quando a matéria-prima está baixa (pois o mercado considera que em algum momento a matéria-prima irá recuperar), avaliamos que as ações da Suzano não oferecem mais assimetria positiva para a venda a descoberto, e decidimos zerar a posição. As principais mudanças para o momento que fizemos a venda à descoberto foram a queda de -15% no preço da ação e a depreciação de -12% do Real, que esperávamos que apreciasse.

Disclaimer: As opiniões, análises e informações contidas nesse artigo não constituem recomendação de investimento, nem tampouco material de oferta para subscrição, compra ou venda de títulos ou valores mobiliários, instrumentos financeiros, cotas em fundos de investimento ou qualquer produto ou serviço de investimentos. Declarações contidas neste artigo relativas às perspectivas dos negócios, projeções de resultados operacionais e financeiros, bem como referências ao potencial de crescimento das companhias citadas, constituem meras previsões, baseadas nas expectativas do analista responsável em relação ao futuro. Essas expectativas são altamente dependentes de fatores incertos, como o comportamento do mercado, da situação econômica do Brasil, da indústria e dos mercados internacionais. Portanto, cada declaração aqui escrita está sujeita a mudanças, e não deve ser utilizada como insumo para qualquer estratégia de investimento pessoal ou institucional. A Versa Gestora de Recursos Ltda., seus sócios e colaboradores, por meio dos fundos de investimentos da casa, podem ou não estarem posicionados em títulos e valores mobiliários de emissores aqui mencionados, de forma que eventualmente influencie nas opiniões e análises aqui presentes.